La Thaïlande a modifié la loi sur le contrôle des boissons alcoolisées afin d’interdire la vente en ligne de boissons alcoolisées. Les ventes de boissons alcoolisées en ligne ont augmenté ces dernières années en raison de la popularité du commerce électronique et, plus récemment, de la pandémie de COVID-19.

ÉVALUER L'ATTRACTIVITÉ DU MARCHÉ DU VIN THAÏLANDAIS

Monarchie constitutionnelle depuis 1932 le pays a connu 19 coups d’État et tentatives militaires Le dernier remonte à 2014 avec la prise de pouvoir du général Prayut Chan O’cha Les élections législatives organisées en 2019 ont porté au pouvoir un nouveau gouvernement, soutenu par une coalition de 18 partis, avec le général Prayut Chan O’cha comme Premier ministre. L’ambition est de développer le pays pour monter en gamme (Thaïlande 4.0) en s’appuyant sur les nouvelles technologies, l’industrialisation, la transformation de son agriculture, le développement des infrastructures et de la connectivité du pays pour en faire un hub et sécuriser les relais de croissance dans les pays voisins.

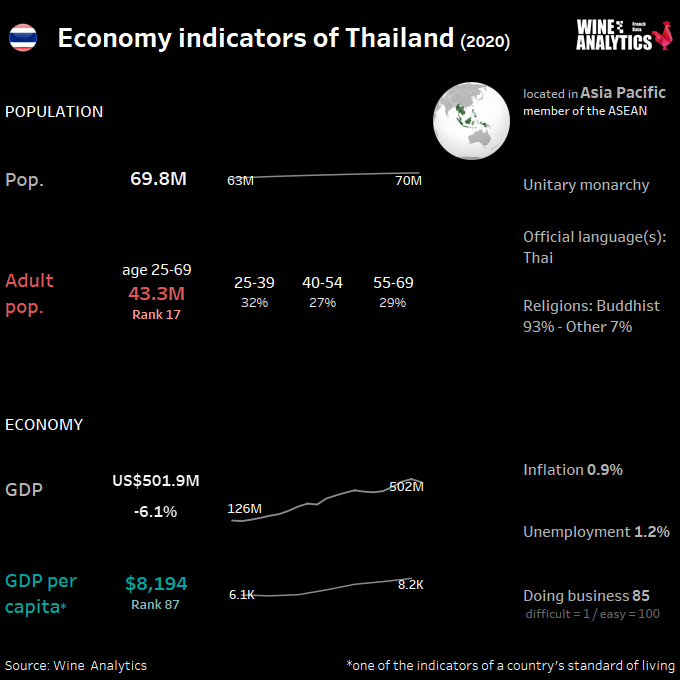

Avec un PIB de 509 milliards USD, la Thaïlande est la 2ème plus grande économie de l’ASEAN. L’économie thaïlandaise est orientée vers l’exportation (50% du PIB) et est bien intégrée dans les chaînes de valeur mondiales avec une base industrielle régionale, de grandes entreprises solides et internationalisées, une attraction touristique constante (20% du PIB) mais durement touchée par la crise du COVID-19.

La Thaïlande a signé 9 accords bilatéraux/multilatéraux (AFTA, Chine Thaïlande, Japon Thaïlande, Australie Thaïlande, USA Thaïlande réduisant ou abolissant les barrières douanières. L’Union européenne a repris les discussions pour un accord de libre-échange qui améliorera sans aucun doute l’accès au marché pour les produits agroalimentaires et de consommation.

Lire également Vietnam, le prochain hub vin en Asie du Sud-Est ?

16M de Thaïlandais, soit 23 % de la population du pays, consomment des boissons alcoolisées. Le marché thaïlandais est dominé par les bières à 73 %, les spiritueux à 26 % et les vins à 1 %.

La consommation la plus élevée par habitant

La Thaïlande est non seulement le plus grand marché d’Asie du Sud-Est pour les boissons alcoolisées, mais elle a également la consommation la plus élevée par habitant parmi les pays de l’ASEAN (8,3 litres par an), selon l’Organisation mondiale de la santé. Krungsri Research a estimé que les ventes de boissons alcoolisées ont atteint 400 milliards de bahts (environ 12,8 milliards de dollars américains) en 2019. Bien que les ventes de boissons alcoolisées aient augmenté de 2 à 3 % entre 2016 et 2019, le marché est devenu saturé. Les lois et réglementations visant à réduire la consommation de boissons alcoolisées ont rendu plus difficile l’entrée de nouveaux acteurs sur le marché.

Au cours de la dernière décennie, la Thaïlande a progressivement imposé davantage de restrictions à l’industrie de l’alcool, en commençant par la loi ABC en 2008. La loi ABC a restreint la publicité pour les boissons alcoolisées, en se concentrant sur la restriction des noms de marque, des marques commerciales et des illustrations des emballages d’alcool. Les entreprises du secteur de l’alcool ont dû trouver d’autres moyens d’atteindre leurs clients en créant de nouvelles expériences.

Le comportement des Thaïlandais en matière de consommation d’alcool a toutefois changé, un nombre croissant d’entre eux préférant “boire à la maison”. Les importateurs ont dû trouver de nouveaux canaux pour distribuer leurs produits, comme les points de vente au détail. La tendance à “boire à la maison” a également entraîné la croissance du commerce électronique en tant que canal important pour la vente de boissons alcoolisées. La popularité du commerce électronique s’explique par le fait qu’il est pratique, qu’il permet de gagner du temps et qu’il présente un avantage en termes de coûts.

La bière est la boisson alcoolisée la plus consommée

La bière est la boisson alcoolisée la plus consommée en Thaïlande, représentant 54 % du marché en valeur. Les bières artisanales et importées représentent les 7 % restants. La demande de bières artisanales et importées est principalement alimentée par les consommateurs locaux à fort pouvoir d’achat. Le marché thaïlandais de la bière est dominé par les deux principaux producteurs de bière suivants : Boon Rawd Brewery et ThaiBev représentent 93 % du marché thaïlandais de la bière.

| Les principaux producteurs | Marques de bière |

| Boon Rawd Brewery | Singha, Leo, U Beer |

| Thai Beverage (ThaiBev) | Chang, Leo, Arch, Federbrau |

Les canaux de distribution préférés pour la bière dépendent de la bière. Près de 70 % des ventes de bière locale se font dans des points de vente au détail tels que les hypermarchés, les supermarchés et les magasins de proximité. La bière importée, en revanche, est principalement vendue dans les bars, les restaurants, les hôtels et les pubs (environ 75 %). Par conséquent, de nombreux importateurs d’alcool créent leurs propres restaurants, pubs et cafés pour vendre leurs boissons alcoolisées importées.

Le secteur de la bière premium en Thaïlande, bien que ne représentant que 5 % du marché, est le segment qui connaît la croissance la plus rapide. Il est stimulé par l’augmentation de la consommation locale, des citadins à fort pouvoir d’achat, ayant des besoins de plus en plus sophistiqués et accordant une attention croissante à la qualité.

Les principaux producteurs de bière locaux commercialisent principalement leurs produits en parrainant des événements de divertissement tels que des concerts, des rencontres sportives et des festivals de mode de vie. Les grandes entreprises ont également commencé à produire d’autres lignes de produits avec leurs logos et leurs noms afin d’étendre la promotion de leurs marques.

Les médias sociaux ont permis aux importateurs de bière d’accroître plus facilement la notoriété de leur marque, de partager les calendriers des activités marketing et d’engager leurs consommateurs. Le marketing en ligne des boissons alcoolisées s’étant développé, le gouvernement thaïlandais a modifié la loi ABC pour étendre l’interdiction de la publicité pour les boissons alcoolisées à la publicité en ligne en 2017.

ThaiBev domine le marché des spiritueux

Le marché des spiritueux est dominé par ThaiBev, avec plus de 30 produits et près de 80 % du marché, en raison de réglementations lourdes qui rendent difficile l’entrée de nouveaux acteurs sur le marché.

Le Royaume-Uni, la France, la Chine, les États-Unis, le Vietnam et le Japon sont les principaux acteurs du marché des spiritueux. Le marché des spiritueux importés est dominé par le whisky. Le Royaume-Uni domine toujours avec plus de 40 % des parts de marché en volume et en valeur grâce au whisky et plus récemment au gin. La France importe en Thaïlande principalement du cognac mais aussi de la vodka, des liqueurs, du whisky, du rhum et du gin.

Les ventes d’alcool en ligne ont connu une croissance rapide en 2020 en raison de la pandémie de COVID-19. Le gouvernement thaïlandais a toutefois interdit les ventes en ligne d’alcool en réponse à la popularité croissante de ce canal de distribution. L’interdiction des ventes en ligne affectera surtout les importateurs et les nouveaux entrants dans le secteur thaïlandais des boissons alcoolisées. Les importateurs ne seront plus en mesure de proposer des services de livraison et devront trouver d’autres canaux de distribution pour vendre leurs produits. De nombreux négociants affirment que la loi affecte injustement les petits distributeurs par rapport aux grandes entreprises, telles que Boonrawd Brewery ou ThaiBev, qui détiennent déjà une grande part du marché. La structure commerciale de la plupart des grandes entreprises dépend déjà fortement du système traditionnel de commerce ou de distribution et ne sera pas affectée par l’interdiction de la vente en ligne de boissons alcoolisées.

Le vin : un marché d’opportunité en Asie du Sud-Est

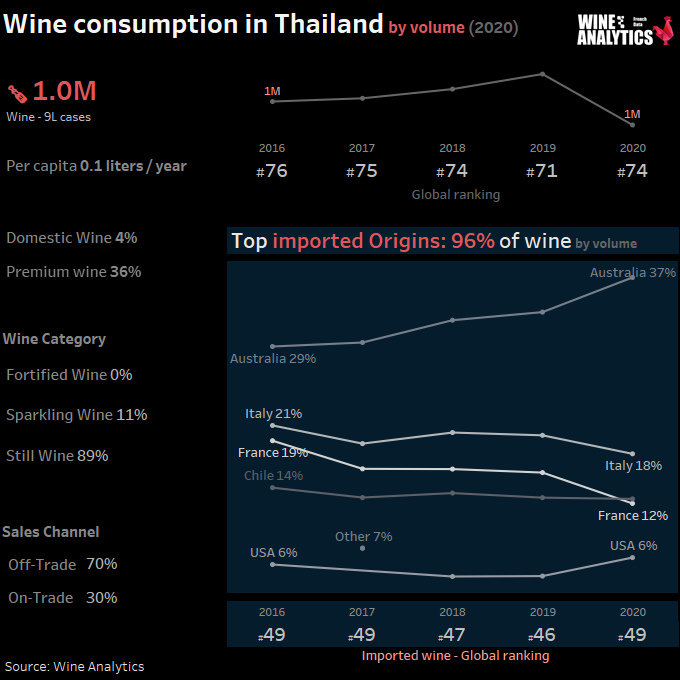

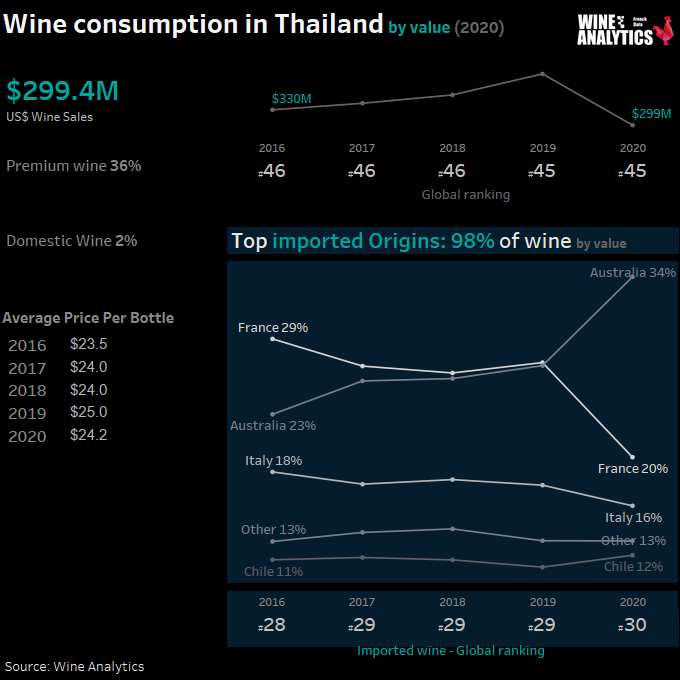

La valeur des importations de vin de la Thaïlande a augmenté de 31% entre 2014 et 2019 mais avec une baisse de 26 % sur la période 2019-2020. Le pays reste encore un marché d’opportunité en Asie du Sud-Est avec des attentes de reprise.

Ces dernières années, l’évolution de la demande de vins importés de qualité a été favorisée par les consommateurs thaïlandais. Les cépages les plus populaires auprès des Thaïlandais sont le Cabernet Sauvignon, la Syrah (Shiraz), le Merlot, le Pinot Noir pour les vins rouges et le Chardonnay et le Sauvignon Blanc pour les vins blancs.

Les principaux acteurs du marché du vin sont l’Australie, l’Italie, la France, le Chili, l’Afrique du Sud et, dans une moindre mesure, les États-Unis et l’Espagne. L’Australie et le Chili ont signé des accords de libre-échange avec la Thaïlande et bénéficient d’un traitement tarifaire préférentiel (taxe d’importation de 24 % pour l’Australie au lieu de 54 %).

Les vins importés de France sont connus pour leur image de prestige et de qualité. Ils sont considérés comme haut de gamme, notamment les vins de Bordeaux et de Bourgogne. Ce sont les premiers choix des consommateurs thaïlandais de vin premium. Le vin rosé est de plus en plus populaire ces dernières années, surtout auprès des consommatrices. Le rosé français a une image de qualité et correspond aux goûts des consommateurs thaïlandais.

La Thaïlande est un pays de réexportation de vin vers les pays voisins tels que le Myanmar, le Cambodge et le Laos, ce qui explique une valeur des exportations supérieure à celle de la production locale.

Presque tous les importateurs de vin sont également des distributeurs

L’importation de vins et de spiritueux est réservée aux entreprises ayant un statut juridique thaïlandais et une licence de vente et de commercialisation de boissons alcoolisées délivrée par le ministère thaïlandais des accises. Un permis d’importation est requis pour chaque lot importé. L’envoi d’échantillons est soumis à des taxes.

De nombreuses et lourdes taxes s’appliquent aux boissons alcoolisées telles que les droits d’accises qui ont la particularité d’être appliqués sur le prix de vente au détail hors taxe déclaré au service des accises.

L’étiquette doit être approuvée par le département des accises. Informations obligatoires en thaï ou en anglais, telles que la quantité nette minimale (en unités métriques), la teneur en alcool (en degrés ou en pourcentage par volume), les coordonnées de l’importateur/du producteur, les mentions d’avertissement (en thaï uniquement) et la date (mois et année) de fabrication ou le numéro de série de la bouteille.

Les licences d’importation obtenues à partir de ces certificats approuvés sont valables trois ans. L’exportateur doit obtenir un nouveau certificat d’exportation pour renouveler le permis d’importation après trois ans. Les modèles de certificats pour le vin, la bière et les spiritueux distillés sont disponibles sur le site web de TTB.

Presque tous les importateurs de vin sont également des distributeurs. Certains importent également des spiritueux et des produits alimentaires, les vins ne constituant qu’une partie de leur activité. Les grands importateurs historiques sont en perte de vitesse depuis l’arrivée de nouveaux acteurs plus performants.